Український гірничо-металургійний комплекс (ГМК) дотепер залишається однією з провідних галузей вітчизняної економіки. Ба більше, за розрахунками Всесвітньої сталевої асоціації Worldsteel, одне робоче місце в металургії забезпечує створення ще 7,1 робочого місця в інших галузях. Тобто 130 тис. працівників, зайнятих у вітчизняній металургії, гарантують ще приблизно мільйон робочих місць.

На думку експертів, повернутися до довоєнних обсягів виробництва сьогодні металургам заважають втрати частини заводів і шахт на Донбасі. Це коксохімічні заводи, зокрема Макіївський і Ясинівський, Харцизький трубний і сталеканатний заводи, металургійні заводи в Алчевську, Донецьку, Єнакієвому та Макіївці. Найгірше, що з початком російської агресії підприємства української металургії втратили звичні ринки збуту, скоротивши виробництво на 15%. Сьогодні доводиться шукати нові в Євросоюзі та за океаном. А європейський споживач, як відомо, вимогливіший, хоче якісніших товарів за меншу ціну.

Про нові реалії та виклики, що стоять сьогодні перед галуззю, на прохання «Голосу України» розмірковує президент Об’єднання підприємств «Укрметалургпром» Олександр Каленков (на знімку).

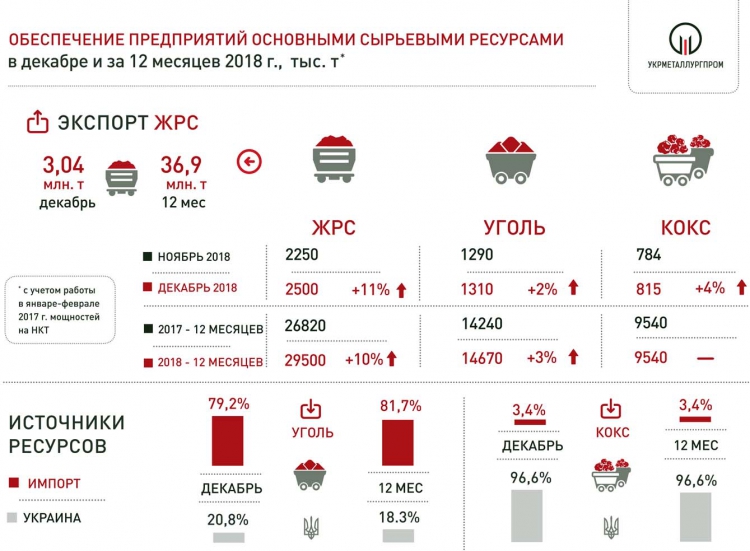

Незважаючи на втрату металургійних потужностей на окупованій території Донбасу (а це понад 3,3 млн т сталі на рік), вітчизняний гірничо-металургійний комплекс минулого року в цілому втримався на рівні 2017 р., а за деякими показниками навіть перевершив його. Так, за 12 місяців 2018 р. українськими металургами було вироблено 20,6 млн т чавуну, (102% порівняно з аналогічним періодом 2017 р., враховуючи діяльності в січні-лютому 2017 р. підприємств на тимчасово непідконтрольній території України, або 104% без їх урахування), 20,1 млн т сталі (відповідно 98,5% та 100,3%), 18,36 млн т прокату (100,2% та 103%). Завдяки таким результатам частка ГМК у загальних валютних надходженнях у 2018 р. становила 30,7%, що перевершує показник 2017 р. (28,4%), а «металургійна» частка у ВВП становить понад 15%.

Україна традиційно вважається металургійним нетто-експортером. Зокрема, минулоріч ми експортували 78,5% обсягу виробленої металопродукції. При цьому, на жаль, у структурі експорту, як і раніше, домінувала продукція з відносно низькою доданою вартістю — напівфабрикати, частка яких у 2018 р. становила 43% від загального експорту металовиробів (на рівні 2017 р.). Тому зрозуміло, що стабільність української металургійної галузі насамперед залежить як від ситуації на світовому ринку сталі, так і від якості та конкурентоспроможності її продукції. І саме 2018-й став роком випробування для українських металургів.

Так, впровадження адміністрацією США в березні 2018 р. імпортного мита на металопродукцію незалежно від країни походження та експорту викликало «ланцюгову реакцію» протекціоністських заходів у вигляді захисних розслідувань проти імпортованого металопрокату з боку країн Європейського Союзу, Туреччини, РФ, що зі свого боку призвело до загрози обмеження поставок металопродукції українського походження на ті зовнішні ринки, завдяки яким вітчизняна металургійна галузь і забезпечувала левову частку валютних надходжень до країни. Наприклад, частка експорту до країн ЄС у минулому році становила 34% від загального українського металургійного експорту, а до Туреччини — приблизно 13%.

Усе це посилюється наявністю у світі надлишкових сталеплавильних потужностей майже на 700 млн т. Для стабілізації ситуації на міжнародному металургійному ринку, за оцінками Організації економічного співробітництва та розвитку (ОЕСР), необхідно вивести з експлуатації потужностей приблизно на 300—350 млн т сталі. Проте поки що жодна з металургійних країн, насамперед Китай, який за 11 місяців 2018 р. продукував 857 млн т сталі, не поспішає скорочувати металургійні потужності.

Відомо, що на початку наступного місяця спливають 200 днів дії попередніх захисних заходів у вигляді «глобальної тарифної квоти» з боку Європейського Союзу проти імпорту металопрокату. Водночас набувають чинності остаточні заходи. При цьому для України, як і для низки інших основних світових металоекспортерів, виділено відповідні «індивідуальні» квоти, після вичерпання яких залишається можливість скористатися деякою часткою «глобальної» тарифної квоти. Судячи з динаміки розвитку подій, таким самим шляхом має намір піти й Туреччина. Тому питання певної диверсифікації ринків збуту для української металургійної галузі не втрачає актуальності. І одним з провідних напрямків вирішення цього питання є розвиток внутрішнього ринку металопродукції.

Частка металопродукції, поставленої на внутрішній ринок у 2018 р., становить 21,5% від обсягу металопрокату, виробленого в Україні. Це дещо більше, ніж у 2017 р. (20,4%). Водночас загальне внутрішнє споживання металу зросло з 5,05 млн т у 2017 р. до 5,39 млн т у 2018 р., тобто на 6,8%. Проте зростання споживання саме української металопродукції становить 5,4% (з 3,75 млн т до 3,95 млн т). Решту збільшення споживання забезпечило зростання імпорту металопродукції, рівень якого у 2017 р. становив 1,3 млн т, а минулого досяг 1,44 млн т (+11%). І значна частка цього імпорту припадає на сортамент, який або виробляють українські металургійні підприємства, або спроможні його виробляти.

Тут слід зазначити, що українські металурги разом з органами центральної влади, насамперед Міністерством економічного розвитку і торгівлі, приділяють велику увагу захисту внутрішнього ринку від недобросовісної конкуренції. Так, на початку 2018 р. впроваджено антидемпінгові заходи проти імпорту прутка та арматури. Проводиться розслідування щодо імпорту плаского оцинкованого прокату походженням з Росії та Китаю.

Водночас з метою оптимізації металургійного виробництва продовжуємо роботу з визначення балансу споживання металопродукції на внутрішньому ринку. Запорукою цього є подальше поглиблення співпраці між металургією і металоспоживаючими галузями: будівельною, машинобудівною, суднобудівною. Ускладнення ситуації на світовому ринку сталі примушує активніше шукати партнерів на внутрішньому ринку. Звісно, ми дуже зацікавлені в розвитку співробітництва і взаємодії з вітчизняними металоспоживаючими галузями. Водночас металурги приділяють велику увагу інвестиційним програмам розвитку галузі. У міжнародній металургійній практиці одним з основних показників інвестиційної діяльності є рівень питомих інвестицій на тонну рідкої сталі. І цей показник свідчить про поступове інвестиційне зростання у вітчизняному ГМК. Так, якщо у 2014 р. рівень питомих інвестицій становив 15,7 долара на тонну сталі, то минулого цей показник уже досяг 29,1 долара на тонну сталі та продовжує зростати.

Зазначу, що інвестиції спрямовані на розв’язання двох основних проблем: економічної (зниження собівартості і підвищення якості продукції) та екологічної (скорочення шкідливих викидів). Наприклад, заміна мартенівського виробництва електродуговим з подальшим отриманням безперервнолитої заготовки на ТОВ «Інтерпайп Сталь» (місто Дніпро) дала змогу не тільки оптимізувати собівартість і підвищити якість готової продукції, а й значно скоротити шкідливі викиди, притаманні мартенівському процесу. Очікується, що заміна мартенівського виробництва конвертерним і впровадження технології МБЛЗ на ПАТ «Запоріжсталь» також забезпечать економічну та екологічну переваги.

Стабільність українського ГМК багато в чому залежить від інфраструктурної складової, насамперед від своєчасного й у повному обсязі забезпечення гірничих і металургійних підприємств сировиною, матеріалами та можливістю вивезення готової продукції. На жаль, минулого року якість обслуговування металургів, перш за все з боку державного монополіста — ПАТ «Укрзалізниця», не завжди була на належному рівні. Крім того, спостерігалось постійне і здебільшого безпідставне підвищення тарифів на вантажоперевезення, що позначалося на підвищенні собівартості металопродукції. Усе це зі свого боку спричинило недоотримання прибутку, затримки з виконанням контрактних зобов’язань перед споживачами продукції, зокрема зарубіжними.

Однак, незважаючи на складну ситуацію, наш гірничо-металургійний комплекс і надалі залишається провідною галуззю вітчизняної економіки.

Записав Віктор БОНДАР.

Інфографіка ОП «Укрметалургпром».